Legálne a nelegálne znižovanie daní

Legálna daňová optimalizácia vs. nelegálne daňové úniky

Ochota platiť dane do určitej miery závisí od toho, ako efektívne štát vynakladá finančné prostriedky získané z výberu daní a aké kvalitné služby (školstvo, zdravotníctvo, bezpečnosť, súdy, digitalizácia a pod.) za to svojim občanom alebo podnikateľom vo všeobecnosti poskytuje, resp. koľko z vybraných daní sa „rozkradne“ (zmanipulované tendre, nevýhodné zmluvy, nadhodnotené zmluvy, nepotrebné statky a pod.) alebo vynaloží neefektívne (neadresná štátna pomoc, ktorá rozdáva rovnako nízkopríjmovým domácnostiam, ako domácnostiam s vysokými príjmami). Už francúzsky ekonóm J. C. Martinez povedal: „Daňový únik predstavuje pre daňového poplatníka jediný skromný prostriedok, ako priamo vyjadriť mieru nesúhlasu s daňami. Aj keď týmto, samozrejme, nemožno daňový únik považovať za prostriedok, ktorý je v súlade so zákonom.“

Na druhej strane, legálna daňová optimalizácia je legitímnym nástrojom občanov a podnikateľov, ako platiť nižšie dane, čo si však vyžaduje určité know-how a primeranú znalosť relevantných zákonov (krčmové rady alebo „kamarátova účtovníčka povedala“ treba brať s priepastnou rezervou). Legálnou daňovou optimalizáciou môže byť napr. voľba právnej formy podnikania (voľba medzi SZČO – samostatne zárobkovo činnou osobou a napr. spoločnosťou s ručením obmedzeným), pričom pri nižších príjmoch je výhodnejšie daňovo-odvodové zaťaženie u SZČO a pri vyšších príjmoch (výnosoch) vychádza výhodnejšie daňovo-odvodové zaťaženie v spoločnosti s ručením obmedzeným. Aj keď je to veľmi individuálne (závisí to najmä od skutočných výdavkov / nákladov, ktoré sú spojené s vykonávanou činnosťou a uhla pohľadu, tzn. čo s čím porovnávame a čo chcem dosiahnuť, resp. čoho som naopak ochotný vzdať sa), definitívne v neprospech SZČO (pri uplatňovaní paušálnych výdavkov) vychádza príjem nad 26 993,19 €, kedy by SZČO vznikla od 01.07.2023 (resp. od 01.10.2023) povinnosť platiť vyššie, ako minimálne odvody do SP / ZP. Ak som mladý a nemám záujem platiť odvody do Sociálnej poisťovne (rozumej nebudem si platiť starobné dôchodkové poistenie), potom ak by som mal v roku 2022 príjem vyšší ako 7 266 €, oplatí sa mi viac s.r.o. ako SZČO. A potom je tu ešte niečo medzi tým, keď chcem zabojovať o tzv. „minimálny dôchodok“ pri čo možno najnižších odvodoch. V takomto prípade (pri príjme napr. 18 000 € ročne) je pre mňa výhodnejšia alternatíva s.r.o., v ktorej si budem pravidelne vyplácať odmenu konateľa (napr. vo výške 350 € brutto mesačne). Z uvedeného vyplýva, že neexistuje jedno magické číslo, ale každý prípad (tzn. každý podnikateľ) si vyžaduje individuálne posúdenie.

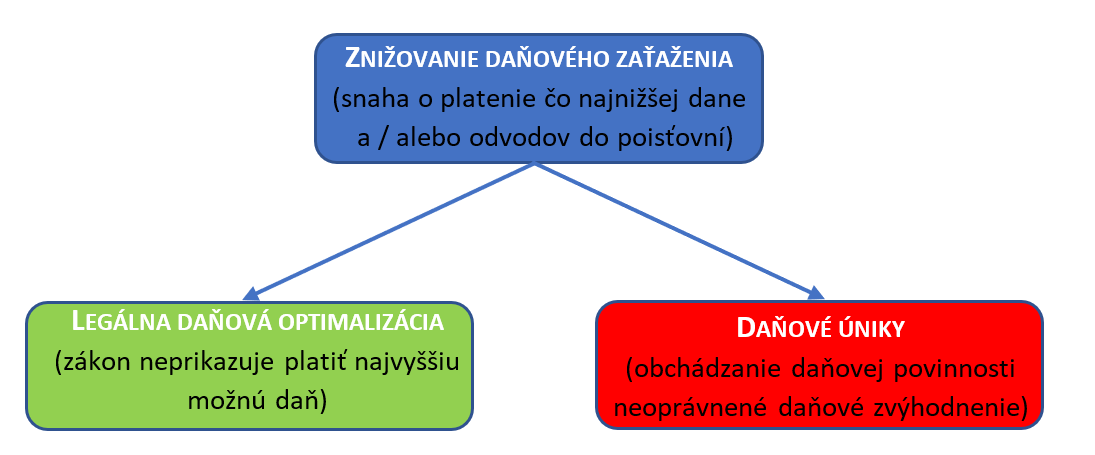

Znižovanie daňového zaťaženia (tzn. snahu o platenie čo najnižšej dane a / alebo odvodov do poisťovní) je možné dosiahnuť legálne (daňovou optimalizáciou) alebo nelegálne (daňovými únikmi).

V prípade nelegálneho znižovania daňového zaťaženia (tzn. daňových únikoch) je ale nutné jedným dychom dodať, že ide nezákonné konanie, ktoré môže viesť k spáchaniu trestného činu. Do tejto „kategórie“ trestných činov je možné zaradiť:

- skresľovanie údajov hospodárskej a obchodnej evidencie (§ 259 zákona č. 300/2005 Z. z. Trestný zákon v znení neskorších predpisov; ďalej len „TZ“),

- skrátenie dane a poistného (§ 276 TZ),

- neodvedenie dane a poistného (§ 277 TZ) – zadržanie a neodvedenie určenému príjemcovi splatnej dane, poistného na sociálne poistenie, verejné zdravotné poistenie alebo príspevku na starobné dôchodkové sporenie, ktoré je zrazené / vyberané podľa zákona, s úmyslom zadovážiť sebe alebo inému neoprávnený prospech,

- daňový podvod (§ 277a TZ) – uplatnenie nároku na vrátenie DPH alebo spotrebnej dane v úmysle zadovážiť sebe alebo inému neoprávnený prospech,

- nezaplatenie dane a poistného (§ 278 TZ),

- marenie výkonu správy daní (§ 278a TZ), ktorým sa rozumie

- uvádzanie nepravdivých alebo hrubo skresľujúcich údajov v dokladoch predkladaných pri správe daní, alebo zatajenie povinných údajov o skutočnostiach rozhodujúcich pre správne určenie dane,

- pozmenenie, znehodnotenie alebo zničenie dokladov rozhodujúcich pre správne určenie dane,

- nesplnenie zákonom uloženej oznamovacej povinnosti, alebo

- nesplnenie povinnosti uloženej zákonom pri daňovej kontrole.

Upozorňujeme, že trestnosťou činu (so sadzbou odňatia slobody na 1 rok až 5 rokov) je napr. skrátenie dane, poistného na sociálne poistenie, verejné zdravotné poistenie alebo príspevku na starobné dôchodkové sporenie prevyšujúce sumu (iba) 266 €.

Na Slovensku (paradoxne) existuje aj tzv. účinná ľútosť upravená v § 86 ods. 1 písm. d) TZ. V zmysle uvedeného ustanovenia trestnosť trestného činu zaniká vtedy, ak ide o trestný čin skrátenia dane a poistného (§ 276 TZ), neodvedenia dane a poistného (§ 277 TZ) alebo nezaplatenia dane a poistného (§ 278 TZ), ak páchateľ nespáchal trestný čin ako člen organizovanej skupiny alebo ako člen zločineckej skupiny a ak splatná daň a jej príslušenstvo alebo poistné boli dodatočne zaplatené najneskôr v nasledujúci deň po dni, keď sa páchateľ po skončení jeho vyšetrovania mohol oboznámiť s jeho výsledkami. V praxi sa účtovník často stretáva s argumentom podnikateľa: „…a mne aj tak na daňovú kontrolu nikdy nikto nepríde.“ Hoci je takéto konštatovanie do určitej miery pravdivé (viď štatistiky nižšie), daňový únik je za hranicou zákona a je trestný (resp. trestnateľný). V praxi sa neraz ukázalo, že podnikateľ je hrdinom do prvej daňovej kontroly.

V roku 2021 (zdroj: FR SR) bol vykonaný nasledovný počet daňových kontrol:

| Kontrolovaná daň |

Počet kontrol |

Počet nálezov |

|---|---|---|

| DPH | 5 900 | 4 164 (70,58 %) |

| DzP PO | 2 769 | 2 330 (84,15 %) |

| DzP FO |

605 |

450 (74,38 %) |

Na Slovensku je približne 500 000 živnostníkov. Daňové priznanie k dani z príjmov však podávajú v mnohých prípadoch (predaj nehnuteľnosti, výhra, predaj virtuálnej meny, predaj obchodného podielu a pod.) aj fyzické osoby – nepodnikatelia. Skontrolovať 605 z nich je mizivé číslo, ktoré mnohým pridáva odvahu konať na hrane alebo za hranou zákona (tu sa pýta citovať známe slovenské príslovie: „Príležitosť robí zlodeja.“). Z tabuľky vyplýva ešte jeden dôležitý záver: v priemere 3/4 daňových kontrol končia nálezom (dorub dane, uloženie pokuty / sankcie / úroku z omeškania).

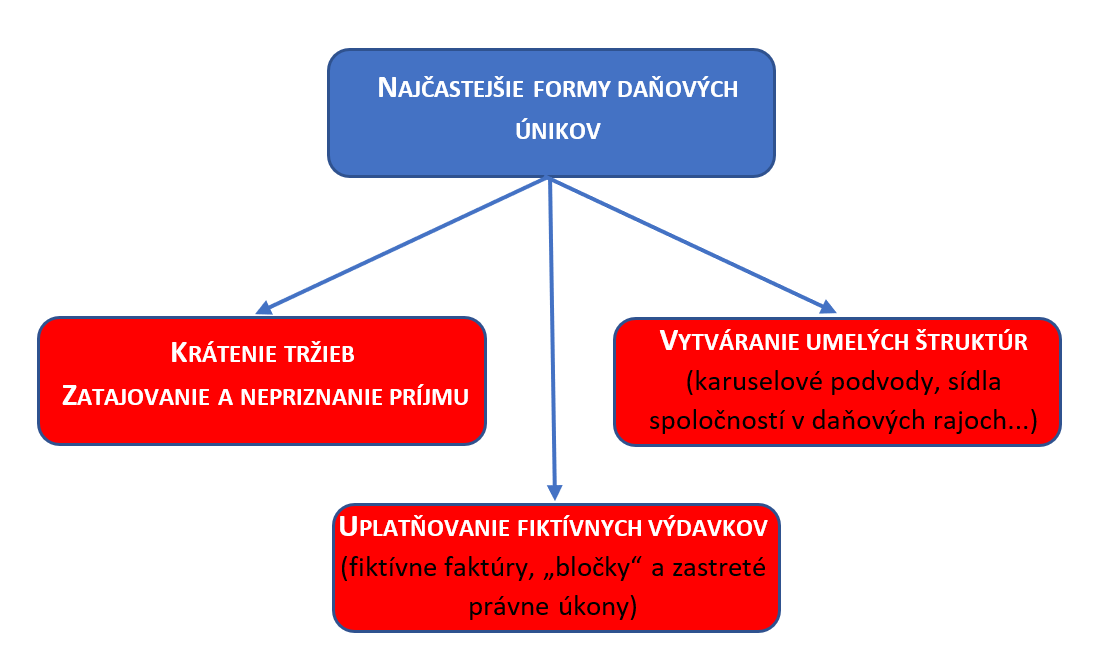

Najčastejšie formy daňových únikov vyjadruje nasledovný obrázok:

Krátenie tržieb alebo zatajovanie a nepriznanie príjmu

V oznámení FR SR zo dňa 26.08.2022 (zdroj: https://www.financnasprava.sk/sk/pre-media/novinky/archiv-noviniek/detail-novinky/ekasa-porusenia-ts) sa uvádza nasledovné: „Kontrolóri finančnej správy v júli tohto roka preverili 662 podnikateľských subjektov, z toho 381 formou online monitorovania na mieste a 348 formou kontrolných nákupov. Porušenie zákona o používaní elektronickej registračnej pokladnice zistili v 234 prípadoch. Najčastejšie sa subjekty dopustili porušenia zákona tým, že neevidovali tržby.“ Obdobne v mesiaci jún bolo zistených 172 porušení zo 465 vykonaných kontrol (t. j. necelých 37 % prípadov, v ktorých došlo k porušeniu zákona). Upozorňujeme, že za opakovane odhalený delikt krátenia tržieb môže FR SR podať aj návrh na zrušenie živnostenského oprávnenia k činnosti, pri ktorej došlo k porušeniu zákona.

Najčastejšie príklady krátenia tržieb alebo zatajovanie a nepriznanie príjmu:

- gastro sektor (kaviarne, reštaurácie, stánky rýchleho občerstvenia, zmrzlina),

- služby poskytované občanom – nepodnikateľom (kaderníctvo, manikúra – pedikúra, opravy elektrospotrebičov a pod.),

- remeselné činnosti poskytované občanom – nepodnikateľom (pokládka obkladu, parkiet, výroba nábytku a pod.),

- predaj tovaru na trhoch a jarmokoch,

- prenájom a predaj nehnuteľností vo vlastníctve FO – nepodnikateľov,

- obchodovanie s kryptomenami (BTC a pod.).

V oznámení FR SR zo dňa 01.03.2022 (zdroj: https://www.financnasprava.sk/sk/pre-media/novinky/archiv-noviniek/detail-novinky/predaj-nehnutelnosti-ts/bc) sa uvádza nasledovné: „Finančná správa v týchto dňoch rozposiela 5 678 daňovníkom listy, v ktorých ich upozorňuje na povinnosť podať daňové priznanie k príjmu z predaja nehnuteľností a zaplatenie dane. Týka sa to daňovníkov, ktorí v rokoch 2019, 2020 a 2021 predali rodinné domy alebo byty. Ide o preventívnu akciu, ktorú finančná správa zrealizovala aj v minulom roku a prostredníctvom ktorej chce zlepšiť dobrovoľné plnenie daňových povinností.“ Treba upozorniť, že v minulosti došlo k prepojeniu FR SR s katastrom nehnuteľností a FR SR má prehľad, v ktorých prípadoch došlo k predaju nehnuteľností a analyzovať tie prípady, v ktorých sú fyzické osoby povinné platiť daň z príjmov (napr. ak dôjde k predaju takej nehnuteľnosti, ktorú fyzická osoba nadobudla kúpou pred menej ako 5-imi rokmi).

Bielym miestom legislatívy sú predajné automaty (parkovacie automaty, automaty na predaj tovaru, samoobslužné autoumyvárne), ktoré:

- Z pohľadu zákona o DPH: „Pri dodaní tovaru prostredníctvom predajných automatov, prípadne iných obdobných prístrojov uvádzaných do chodu mincami, bankovkami, známkami alebo inými platobnými prostriedkami nahrádzajúcimi peniaze vzniká daňová povinnosť dňom, keď sa vyberú peniaze alebo známky z prístroja alebo iným spôsobom sa zistí výška obratu.“

- Z pohľadu evidovania tržieb, povinnosť evidovať tržbu v ORP / VRP sa nevzťahuje na predaj tovaru prostredníctvom predajných automatov a služby poskytované prostredníctvom predajných automatov.

Treba konštatovať, že v porovnaní s predajom tovaru v maloobchodnej predajni, ktorá je povinná evidovať tržbu za predaj tovaru v OPR / VRP a výška tržby je automaticky zasielaná (prostredníctvom internetového pripojenia) na FR SR, existuje veľký priestor pre (nelegálne) krátenie tržieb, ako aj nepriznanie (neodvedenie) DPH práve pri predajných automatoch.

Uplatňovanie fiktívnych výdavkov a zastreté právne úkony

V informácii FR SR zo dňa 04.08.2022 (zdroj: https://www.financnasprava.sk/sk/pre-media/novinky/archiv-noviniek/detail-novinky/uprat-falos-blok-ts/bc) sa uvádza nasledovné: „Kontrolórom finančnej správy sa počas kontroly dane z príjmov právnickej osoby podarilo odhaliť podvod falošných pokladničných dokladov vo firme zaoberajúcej sa upratovacími službami. Daňový subjekt do daňových výdavkov zahrnul náklady za nákup čistiacich prostriedkov, ktorých obstaranie deklaroval pokladničnými dokladmi z elektronických registračných pokladníc. Kontrolóri porovnaním predložených pokladničných dokladov voči záznamom z pokladníc u deklarovaných dodávateľských spoločností zistili, že uvedení dodávatelia tieto doklady nevystavili. Boli na nich uvedené nesprávne identifikačné údaje o dodávateľoch, v čase údajného predaja boli predajne zatvorené, vytlačené doklady mali tiež iný formát, ako používali preverované spoločnosti. Preverované dodávateľské spoločnosti zároveň popreli predaj jednotlivých druhov sortimentu tovaru, ako aj množstvá uvedené na dokladoch.“

Príklady uplatňovania fiktívnych výdavkov a zastretých právnych úkonov:

- nákup fiktívnych faktúr najčastejšie deklarujúce reklamné služby alebo iné služby, ktoré reálne nikdy neboli poskytnuté,

- nákup bločkov za tankovanie pohonných látok (známe sú inzeráty z inzertného portálu, na ktorom rôzne indivíduá ponúkajú na predaj doklady za nákup pohonných látok),

- automobil kúpený do firmy a používaný rodinnými príslušníkmi na súkromné účely alebo používaný konateľom / spoločníkom aj na súkromné účely bez patričného zdanenia nepeňažného benefitu; príkladom sú jednoosobové s.r.o. bez zamestnancov vlastniace 2, 3 a viac automobilov,

- zámerne nesprávna klasifikácia technického zhodnotenia nehnuteľnosti ako opráv (pri opravách a údržbe sa náklady uplatňujú jednorazovo – v tom zdaňovacom období, v ktorom sa o nich účtovalo; technické zhodnotenie podlieha odpisovaniu v závislosti od príslušnosti do odpisovej skupiny, napr. 20 alebo 40 rokov),

- fakturácia „svojej vlastnej s.r.o.-čke“, kedy konateľ / spoločník a zároveň SZČO (podnikateľ) bez zamestnancov fakturuje „svojej“ s.r.o.-čke práce (od sprostredkovania, cez poradenstvo až po výkon konkrétnych činností ako napr. vedenie účtovníctva, upratovacie práce a pod.); cieľom je minimalizácia daňového zaťaženia cez uplatňovanie výhodnejších paušálnych výdavkov na strane SZČO, avšak takýto druh príjmu sa má považovať za príjem zo závislej činnosti.

Vytváranie umelých štruktúr

Ako príklad možno uviesť:

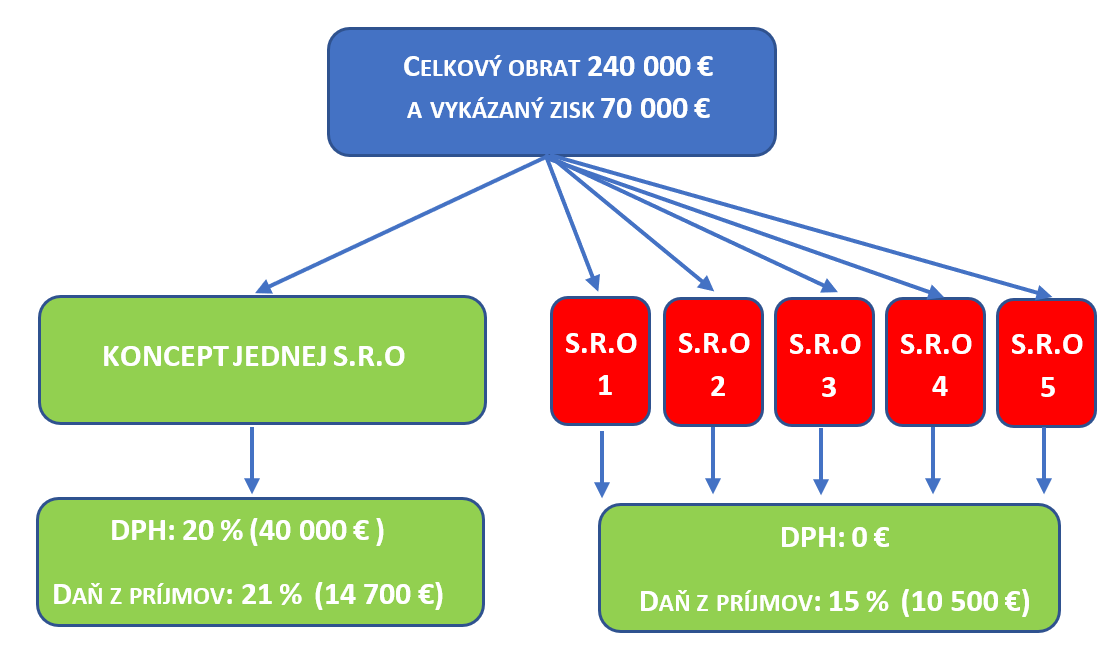

- zakladanie si množstva s.r.o.-čiek, aby žiadna z nich neprekročila obrat na DPH, lebo by to „predražilo“ ceny účtované konečným spotrebiteľom,

- zakladanie si množstva s.r.o.-čiek za účelom využitia nižšej sadzby dane z príjmov (namiesto 21 % len 15 %),

- rozdeľovanie činností medzi platiteľa DPH (napr. s.r.o.) a neplatiteľa DPH (napr. SZČO, ktorá je zároveň konateľom / spoločníkom s.r.o.).

Účelové zakladanie viacerých s.r.o-čiek s cieľom vyhnúť sa plateniu DPH a využiť zníženú sadzbu dane z príjmov právnickej osoby (15 % namiesto 21 %), pričom v oboch prípadoch je „zlomová“ suma 49 790 € (na účely zákona o DPH ide o obrat a na účely zákona o dani z príjmov ide o výšku zdaniteľných príjmov), je vyjadrená na nasledujúcom obrázku:

O „vynaliezavosti“ slovenských podnikateľov som rozprával aj 31.08.2022 v relácii Ekonomika:24 (od 04:36).

Ak Vás zaujíma viac o tom, ako legálne optimalizovať daňové zaťaženie a ako, naopak, neoptimalizovať dane (lebo ide o daňový únik), dávam do pozornosti dvojdňové školenie Daňová optimalizácia v roku 2022 (lektori: Ing. Vladimír Ozimý, daňový poradca a Ing. Mgr. Martin Tužinský, PhD., daňový poradca).